3 leçons, 30 ans

Pouvez-vous condenser une carrière de trois décennies en trois leçons essentielles ? À l’occasion de son trentième anniversaire de carrière, David Vanderwood, gestionnaire de portefeuille, relève le défi.

Dans cette édition de “Perspectives et réflexions de Burgundy”, David Vanderwood réfléchit aux principes directeurs qui ont façonné sa carrière, offrant un aperçu sur la manière de naviguer à travers les changements, de débloquer la magie des intérêts composés et de cultiver la vertu de la patience.

POINTS CLÉS :

- Bénéficier de la magie des intérêts composés nécessite un engagement envers la patience.

- Les changements et les surprises sont inévitables, mais la nature humaine demeure constante.

- Les grandes fortunes se bâtissent généralement sur de nombreuses années.

- Face aux moments de volatilité et de peur, la discipline est primordiale.

En 1994, deux ans après le début de ma carrière en placement, j’étais au début de la vingtaine et je travaillais pour un investisseur plus grand que nature, Richard Bonnycastle, qui m’a confié la gestion du volet de sa fortune familiale réservé aux placements « plutôt sûrs ». Vingt ans plus tôt, Richard Bonnycastle avait fait beaucoup d’argent en vendant son entreprise familiale, l’éditeur de romans à l’eau de rose très prospère Harlequin Enterprises. Pendant que je m’occupais de la partie à faible risque, mon patron a continué de se concentrer sur ses deux passions : la négociation et l’investissement à risque.

Richard Bonnycastle et moi n’aurions pu être plus différents. Âgé de 60 ans, il était grand, célibataire endurci, expérimenté et riche, en plus d’avoir des manières d’aristocrate (l’une de ses nombreuses maisons était près d’Ascot, le prestigieux hippodrome britannique). Fraîchement émoulu de l’université, j’étais déjà fiancé, inexpérimenté et sans le sou. J’avais contracté des prêts étudiants de 25 000 $ et je vivais toujours dans la modeste maison où j’avais grandi à Ladner, en Colombie-Britannique, petit village de pêcheurs sur le fleuve Fraser. Conscient de nos différences, Richard Bonnycastle a voulu faire mon éducation. Dès mon embauche, il m’a transmis deux conseils fort et clair. Le premier : « David, la première tranche de 40 millions de dollars est la plus difficile. » Le second : « Peu m’importe ce que tu fais. Tu peux passer tes journées à la plage. Mais arrange-toi pour ne pas perdre d’argent. » Bourru et direct, mon patron tâchait d’inculquer les rudiments des intérêts composés à l’investisseur néophyte que j’étais.

Le 2 février 2024 a marqué mon 30e anniversaire en tant que gestionnaire de placements. Alors que je réfléchis aux trois dernières décennies, les sages conseils de Richard Bonnycastle, sur lesquels je reviendrai sous peu, refont surface, avec bon nombre d’autres enseignements. Dans cette Perspective de Burgundy, je vous ferai part des trois leçons les plus marquantes tirées de mes 30 ans dans la jungle des placements.

Leçon 1 : Les intérêts composés sont magiques

Le pouvoir des intérêts composés – ou de la croissance exponentielle – est omniprésent et explique tant la propagation des virus que l’accumulation de richesse. Pourtant, il ne s’agit pas d’une notion intuitive. L’auteur de La psychologie de l’argent et Comme toujours, Morgan Housel, souligne que nous sommes programmés pour penser de façon linéaire. Ainsi, il n’est pas trop difficile de trouver la réponse à 8 + 8 + 8 + 8. Toutefois, si l’on nous demande de multiplier 8 x 8 x 8 x 8, la plupart d’entre nous chercheront fébrilement notre calculatrice. Notre manque d’intuition complique la tâche d’apprécier l’accumulation des intérêts composés à sa juste valeur et d’en profiter. Comme l’a déjà dit le physicien Albert Bartlett, « la plus grande faiblesse de l’espèce humaine vient de son incapacité à comprendre la fonction exponentielle ». i[traduction] Étant donné sa nature insaisissable, l’aspect exponentiel des intérêts composés peut sembler surnaturel, voire magique.

Les avantages des intérêts composés en font un défi intéressant à relever. Pensez à la fortune d’environ 120 G$ US de Warren Buffett. Or 99 % du patrimoine de cet oracle de 93 ans s’est accumulé depuis son 50e anniversaire. Permettez-moi de le répéter : 99 % de la vaste valeur nette de Warren Buffett s’est accumulée depuis qu’il a eu 50 ans. Allons plus loin : un peu plus de 100 M$ US (la richesse estimative de Buffett à 50 ans), composés annuellement à 11,5 % pendant 43 ans, donnent i20 G$ US. C’est surnaturel.

Même si elle était inimaginable pour le jeune fauché que j’étais à l’époque, c’est la leçon que Richard Bonnycastle m’a donnée en me disant que la première tranche de 40 millions de dollars était la plus difficile. Et, comme le montre l’incroyable effet cumulatif de Warren Buffett, mon patron avait raison. Une fois accumulée une bonne part de patrimoine, même un modeste gain de placement régulier en fera un montant bien plus gros avec le temps.

L’autre conseil de mon patron, « arrange-toi pour ne pas perdre d’argent », est précisément ce que Warren Buffett appelle sa règle de placement no 1 (sa règle no 2 est de ne pas oublier la règle no 1). J’ai étoffé cette idée en 2004 dans La Perspective de Burgundy intitulée « The Eighth Wonder » [en anglais seulement], lorsque j’ai expliqué que les chiffres négatifs ont des effets catastrophiques sur les équations d’intérêts composés. En effet, si vous essuyez une perte de 50 %, vous devez ensuite réaliser un gain de 100 % (le double) juste pour revenir au point de départ.

C’est tout un défi, et c’est pourquoi la préservation du capital est essentielle pour profiter de la magie des intérêts composés.

Une fois que nous avons compris les principes, la question suivante se pose : Comment pouvons-nous profiter de ces intérêts composés? Une réponse – après qu’on a épargné un peu de capital – est la propriété, en particulier la propriété de bonnes entreprises qui restent bonnes.

Bien qu’il soit difficile de déterminer quelles entreprises resteront prospères, il est plus facile de déterminer lesquelles le sont aujourd’hui. Prenons pour point de départ que la plupart des bonnes entreprises obtiennent un rendement supérieur du capital qui leur est confié par leurs actionnaires. Le rendement des capitaux propres (RCP), soit le bénéfice net annuel après impôt, divisé par le capital que les actionnaires ont investi dans l’entreprise, est un bon indicateur de cette situation.

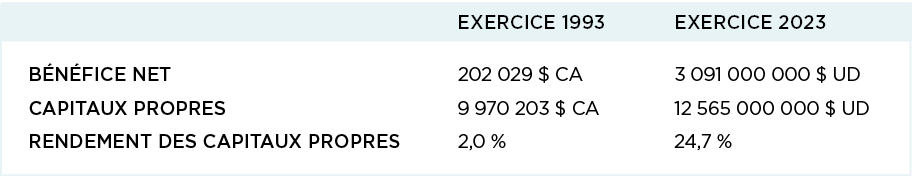

Prenons un exemple canadien. Alimentation Couche-Tard Inc., propriétaire de la chaîne de dépanneurs Circle K, est une entreprise qui figurait par à-coups dans nos portefeuilles d’actions canadiennes Burgundy avant 2016, et systématiquement depuis. Lancée avec un seul dépanneur à Laval, au Québec, en 1980, l’entreprise comptait 159 magasins en 1994.

Aujourd’hui, la bannière Couche-Tard englobe plus de 16 700 magasins dans 29 pays. Au cours de mes 30 ans dans le domaine des placements, le titre a progressé de 265 000 %, soit un rendement annuel composé de 30 %. Ça, c’est de l’effet cumulatif. Comme le montre la figure 1, Couche-Tard affichait il y a 30 ans un RCP inférieur à la normale de 2 %. Fait important, l’entreprise a dégagé un RCP intéressant d’environ 15 % deux ans plus tard et n’est jamais passée en deçà de ce chiffre depuis.

GRAPHIQUE 1

FAITS SAILLANTS FINANCIERS D'ALIMENTATION COUCHE-TARD

Aujourd’hui, l’entreprise affiche toujours un RCP supérieur à 20 % et demeure extrêmement rentable. Cette rentabilité est calculée sur des capitaux propres qui, à la faveur d’une capitalisation massive, sont beaucoup plus importants qu’il y a 30 ans (environ 12,6 G$ US aujourd’hui, contre seulement 10 M$ CA en 1993). Ils se sont multipliés par 1 700, oui 1 700, en 30 ans. Une entreprise qui peut continuer à générer un RCP supérieur pendant que le dénominateur – soit les capitaux propres – continue de s’accumuler année après année constitue un instrument de la composition du patrimoine. Couche-Tard remplit tous les critères, et au-delà.

Tout ce que nous avons à faire, c’est donc de repérer à l’avance les entreprises profitant d’un effet cumulatif dans le monde, comme Couche-Tard, et d’y investir. Cette approche est puissante et simple, mais malheureusement pas très facile. C’est la partie « à l’avance » qui pose problème.

Leçon 2 : Le changement est inévitable, mais certaines choses ne changent jamais

La deuxième leçon porte sur la nature insaisissable du changement, qui fait en sorte qu’il est difficile, voire impossible, de prédire l’avenir.

Prenons l’exemple de Hollywood. Dans son classique de 1983 Adventures in the Screen Trade, iiWilliam Goldman a écrit que, malgré de nombreuses études de marché, dont diverses méthodes d’analyse de l’auditoire et des groupes de discussion, qui ont tous servi à protéger les sommes importantes investies dans la production d’un long métrage, la vaste majorité des longs métrages perdent de l’argent. « Personne ne sait quoi que ce soit », écrivait le scénariste, et son mot est devenu axiomatique. L’un des exemples de Goldman est celui de la superproduction Les aventuriers de l’arche perdue. Le film, qui a été refusé par tous les grands studios sauf un, a été cinq fois récompensé par un Oscar et est l’un des plus rentables de tous les temps. Adventures in the Screen Trade mentionne un autre film dans l’univers de George Lucas : La Guerre des étoiles. Rejetée elle aussi par tous les grands studios, La Guerre des étoiles a donné naissance à l’une des franchises les plus prospères de l’histoire du cinéma, que Disney a achetée pour plus de 4 G$ US en 2012.

Ce défi de prévisibilité se pose également dans le secteur du capital de risque, qui part de l’hypothèse qu’une poignée de grandes entreprises accumulant des intérêts composés compenseront les quelque 90 % des investissements qui ne portent jamais leurs fruits. Comme c’est le cas pour les succès de salle, il est plus difficile qu’il n’y paraît de repérer à l’avance les entreprises profitant des intérêts composés. La plupart des entreprises en démarrage ne deviennent pas rentables et finissent par faire faillite. Bien que certaines puissent générer des bénéfices pendant quelques années avant d’être rattrapées par l’obsolescence de leurs produits ou la concurrence, très peu d’entre elles seront rentables pendant des décennies.

“Bien que certaines puissent générer des bénéfices pendant quelques années avant d’être rattrapées par l’obsolescence de leurs produits ou la concurrence, très peu d’entre elles seront rentables pendant des décennies.”

Et il y a encore moins de perles rares, comme Alimentation Couche-Tard, qui dégagent des RCE supérieurs et les maintiennent. S’il peut sembler futile de prédire l’avenir, et c’est le cas à certains égards, il peut être utile de comprendre la nature du changement. Pour ce faire, il faut comprendre deux ou trois choses au sujet du changement. D’une part, il est inévitable et, d’autre part, certaines choses ne changent jamais.

Le changement est inévitable, mais certaines choses restent immuables

Il y a 30 ans, la vie était très différente de celle d’aujourd’hui. Les changements technologiques ont transformé notre monde. En 1994, presque personne n’utilisait le téléphone cellulaire ou Internet. Si vous aviez demandé à travailler de la maison, on vous aurait escorté hors du bureau, pour de bon. De nombreux changements surprennent. En 1994, un Kardashian défendait une ancienne étoile de football de la NFL lors d’un procès très médiatisé. Aujourd’hui, une multitude de personnes « suivent » certains de ses descendants Kardashian sur les médias sociaux, un phénomène plutôt récent. Cela aurait été surprenant (voire inimaginable) il y a 30 ans.

Comme les changements et les surprises sont garantis, une autre façon de vous aider à repérer les entreprises bénéficiant des intérêts composés s’inspire de l’évolution. Charles Darwin a laissé entendre que ce n’était pas l’espèce la plus forte ou la plus rapide qui survivait, mais bien l’espèce la plus adaptable. De même, les entreprises les plus aptes à s’adapter, surtout si elles exercent leurs activités dans un secteur qui change moins que d’autres, seront les mieux placées pour survivre et prospérer et, éventuellement, pour accroître le patrimoine de leurs actionnaires. Les signes d’adaptabilité comprennent un bilan solide et des marges bénéficiaires élevées, caractéristiques qui procurent une marge de sécurité à une entreprise et qui l’aideront à réagir à toute surprise négative à mesure que sa situation concurrentielle évolue. L’adaptabilité est un principe clé de ce que nous appelons les entreprises « de qualité ».

Ce n’est pas parce que le changement est inévitable que tout change. Il est important de se rappeler que la nature humaine n’évolue jamais et que nos besoins, nos désirs et nos émotions de base ont tendance à rester les mêmes. Dans notre quête de découvrir à l’avance des entreprises ayant un fort potentiel d’intérêts composés cumulés à terme, il convient de commencer par déterminer ce qui ne changera pas. Par exemple, Warren Buffett souligne régulièrement que la barre de chocolat la plus populaire aux États-Unis est Snickers, tout comme il y a 30 ans et 30 ans auparavant. L’investisseur légendaire a déclaré : « Notre approche consiste pour l’essentiel à tirer profit du manque de changement plutôt que du changement. » [traduction] iii

Reprenons l’exemple de Couche-Tard. Tout en demeurant souple, l’offre de Couche-Tard ne s’est pas bien éloignée de son concept initial. Ce que l’entreprise vend vraiment, c’est du temps, et le temps que les clients gagnent vaut les prix élevés demandés par un dépanneur. L’ensemble de nos besoins en matière de commodité, de nos contraintes de temps et de nos vies chargées changera-t-il un jour? Ce n’est pas encore le cas, et il semble raisonnable de supposer que ce ne le sera jamais. De plus, les actionnaires de Couche-Tard continuent de profiter des ventes rentables générées par leurs dépanneurs populaires. Par conséquent, dans notre quête de découvrir à l’avance des entreprises ayant un fort potentiel d’intérêts composés cumulés à terme, il convient de commencer par déterminer ce qui ne changera pas.

La diversification est un autre avantage dans un contexte en évolution. Comme nous ne pouvons pas prédire l’avenir avec certitude, il est logique de diversifier nos paris. L’objectif est de réunir un ensemble de participations dans un certain nombre d’entreprises qui, selon nous, sont adaptables, très rentables et qui constitueront vraisemblablement des instruments permettant l’effet cumulatif sur le patrimoine. Mes 30 années d’expérience m’ont également appris que le choix des entreprises qui afficheront les meilleurs et les pires rendements à long terme débouchera sur une surprise. Néanmoins, si notre jugement global est bon et que nous sélectionnons des entreprises adaptables de grande qualité dans des secteurs qui connaissent peu de changements, nous pouvons nous attendre à un rendement composé satisfaisant.

Leçon 3 : Soyez patient

La plupart des fortunes s’accumulent sur de nombreuses années. C’est pourquoi les conseils de placement standards vous incitent à adopter un horizon de placement à long terme. Cela aussi paraît simple, mais n’est pas facile. Comme l’a dit le boxeur poids lourd Mike Tyson, « on a tous un plan jusqu’à ce qu’on reçoive un coup de poing sur la gueule. » [traduction] iv

Il est difficile de s’en tenir à un horizon de placement à long terme, car cela suppose de conserver un nombre presque infini de titres à court terme, alors que la volatilité, une économie déprimée, les conflits politiques ou même l’euphorie peuvent exciter nos émotions. Revenons à ma date de début du 2 février 1994. L’ancien président de la Réserve fédérale américaine, Alan Greenspan, a choisi ce jour-là de surprendre le marché en décrétant la première hausse des taux d’intérêt en cinq ans. L’économie américaine avait traversé une récession après la crise des caisses d’épargne de la fin des années 1980, et les faibles taux d’intérêt avaient finalement fait leur travail. L’économie reprenait du poil de la bête et les marchés boursiers progressaient. Toutefois, comme le laisse entendre l’expression « Don’t fight the Fed » (« N’allez pas à l’encontre de la Fed »), immédiatement après le relèvement des taux, le premier jour de ma carrière en placements, les marchés boursiers ont été volatils et difficiles. C’était la première des nombreuses périodes de volatilité à court terme que j’ai connues au cours des 30 années subséquentes.

Depuis ce jour tumultueux, nous avons été témoins de nombreux épisodes de volatilité. Parmi les plus importants, mentionnons la crise financière asiatique de 1997, la bulle technologique et l’effondrement qui a suivi en 2000, les nombreuses faillites bancaires et la récession mondiale de 2007 à 2009, le marché haussier très long et lent des années 2010 et la pandémie mondiale de 2020. Pourtant, depuis le début de ma carrière, l’indice composé S&P/TSX a progressé de 860 % (ou 8 % composé annuellement) et l’indice S&P 500, d’environ 1 650 % (ou 10 % composé annuellement) en dollars canadiens.v Bien que le marché américain se soit beaucoup mieux comporté, un placement dans l’un ou l’autre ou dans les deux marchés aurait entraîné l’effet cumulatif du patrimoine, malgré la volatilité régulière. Heureusement, par surcroît, Burgundy a fait mieux que la moyenne des marchés à long terme.

Dans ces moments de volatilité et de peur, il est utile de rappeler ce que d’autres ont vécu. N’oubliez pas que Buffett a accumulé toute cette richesse de son vivant, malgré les guerres, tant chaudes que froides, les pandémies, les récessions, les faillites bancaires, le tumulte social et culturel, etc. Comment a-t-il réussi à respecter son plan? En étant rigoureux. L’un des nombreux paradoxes de la nature humaine est que nous pouvons être à la fois trop confiants et paralysés par l’incertitude. Cela fait obstacle à nos tentatives de nous en tenir à un plan. La rigueur peut nous aider à surmonter ces défis. Elle dépend de notre relation avec l’engagement. Si nous tenons aux intérêts composés, il nous faut adopter un horizon de placement à long terme. L’horizon de placement idéal est l’éternité.

“L’un des nombreux paradoxes de la nature humaine est que nous pouvons être à la fois trop confiants et paralysés par l’incertitude. Cela fait obstacle à nos tentatives de nous en tenir à un plan.”

S’engager dans une approche rigoureuse implique la conformité avec des règles ou un code de conduite. Par exemple, la rigueur en matière de placement peut se traduire par l’adoption d’une règle simple. Par exemple : Je conserverai 75 % de mon patrimoine en actions. Le respect de cet engagement vous permettra de conserver vos placements, ce qui est crucial puisque des études ont montré qu’en ratant les 10 meilleurs jours du marché au cours des 30 dernières années, vous auriez perdu la moitié de votre rendement.vi En voilà tout un effet catastrophique sur l’équation des intérêts composés!

En vous en tenant à un pourcentage fixe d’actifs à investir dans les actions, comme dans notre exemple, vous serez également incité à rééquilibrer le portefeuille lorsque le pourcentage s’éloignera trop de la cible. Cela vous amènera à accroître la pondération des actions lorsque les cours baissent et à la réduire lorsqu’ils sont élevés, deux mesures qui pourraient être avantageuses. En faisant preuve de rigueur, nous pouvons transcender nos réactions reptiliennes et réagir conformément à notre plan à long terme. Chez Burgundy, nos conseillers en placement sont là pour veiller à ce que nos clients maintiennent le cap et profitent de la magie des intérêts composés.

Leçon en prime : L’effet cumulatif touche aussi le changement

Mes 30 années d’expérience en placement m’ont amené à une approche simple, mais pas facile. Nous ne pouvons pas savoir ce qui nous attend. Comment des domaines comme l’intelligence artificielle, les défis climatiques, les futures guerres froides et chaudes, etc., changeront-ils notre monde? Personne ne peut le dire avec certitude, d’autant plus que des variables comme celles-ci interagissent, multipliant ainsi le changement. La richesse n’est pas la seule chose qui s’accumule. L’effet cumulatif touche aussi le changement. Par contre, une chose qui ne change pas est la nature humaine.

Les trois grandes leçons tirées des 30 premières années de ma carrière en placement montrent comment l’engagement rapporte : dans un monde où les changements et les surprises sont garantis, il faut faire preuve de patience pour tirer parti de la magie des intérêts composés et des effets cumulatifs. Lorsque vous adoptez cette approche, vous pouvez être sûr qu’à la faveur d’un plan bien pensé, votre capital sera en sécurité et bien capitalisé à long terme. C’est rassurant.

Mon défunt beau-père disait qu’il avait été « trop intelligent, trop tard ». Effectivement, j’aurais aimé savoir il y a 30 ans ce que je sais aujourd’hui. Cependant, comme l’horizon de placement optimal est l’éternité, je suis mieux outillé aujourd’hui qu’à mes débuts en 1994. Les 30 prochaines années commencent aujourd’hui.

Je vous souhaite qu’elles soient encore plus fructueuses.

Remarque importante

Si la présente Perspective présente des leçons que j’ai tirées de mes 30 années d’expérience en tant qu’investisseur, je m’en voudrais néanmoins de ne pas souligner qu’en 2024, je célèbre un autre jalon encore plus important, soit mon 30e anniversaire de mariage.

Références et avertissement

- https://quoteinvestigator.com/2021/02/01/understand-exponential/Goldman, William, Warner Books, 1983

- https://www.businessinsider.com/warren-buffett-quotes-2011-4#the-lack-of-change-appeal-13

- https://www.commit.works/everyone-has-a-plan-until-they-get-punched-in-the-mouth/#:~:text=When%20

- Mike%20Tyson%20was%20asked,first%20contact%20with%20the%20enemy%E2%80%9D.

- Rendements du 2 février 1994 au 31 décembre 2023

- https://www.hartfordfunds.com/practice-management/client-conversations/managing-volatility/timing-the-market-is-impossible.html

Cette publication n’est présentée qu’à des fins d’illustration et de discussion. Elle ne vise pas à fournir des conseils en matière de placement et ne tient pas compte des objectifs, des contraintes et des besoins financiers uniques des investisseurs. Cette publication ne vise aucunement à vous inciter à anticiper le marché à prendre des décisions de placement fondées sur son contenu. Certains titres peuvent être utilisés comme exemples pour illustrer la philosophie de placement de Burgundy. Les fonds ou les portefeuilles Burgundy peuvent détenir ou non ces titres pendant toute la période indiquée dans les exemples. Les investisseurs doivent noter que leurs placements ne sont pas garantis, que leurs valeurs fluctuent fréquemment et que les rendements passés peuvent ne pas se reproduire. Cette publication ne constitue pas une offre d’investissement dans une quelconque stratégie d’investissement proposée par Burgundy. Les renseignements contenus dans la présente publication représentent l’opinion de Gestion d’actifs Burgundy Ltée ou de ses employés à la date de publication et peuvent être modifiés sans préavis. Veuillez vous référer à la section Mention juridique de ce site Web pour plus d’informations.