Dans le chahut d’un cycle de nouvelles de 24 heures, Donald Gawel, analyste en placement, réfute les mythes entourant les actions de croissance et de valeur. En se basant sur des études de cas, il offre des conseils pour éviter les pièges et propose une approche équilibrée quant à l’évaluation des sociétés.

L’un de mes plaisirs coupables dans la vie est de regarder les investisseurs, les stratèges et les journalistes débattre sur différents thèmes concernant le marché boursier. Les extraits d’entrevues font partie intégrante de ma routine matinale, ajoutant un peu de légèreté aux nouvelles de dernière heure et à mes courriels du matin. Je trouve habituellement que ces débats sont un bon baromètre de l’humeur de Monsieur Marché à un moment donné. Bien que ces débats ne changent en rien mes réflexions ni mon travail prévu pour la journée, ils sont tout de même très divertissants.

Dernièrement, j’ai remarqué que deux sujets accaparaient beaucoup de temps d’antenne. Le premier est un sujet abordé par l’éminent investisseur et écrivain Howard Marks dans son dernier mémo Something of Value1 où il pose la question : vaut-il mieux détenir des placements de croissance ou de valeur? Dans les débats télévisés à ce sujet, un intervenant peut mentionner qu’on « prévoit que les placements de valeur afficheront des rendements supérieurs au cours des six prochains mois » alors qu’un autre argumente qu’« un congrès divisé est plus favorable aux actions de croissance qu’aux actions de valeur ». Le deuxième sujet populaire porte sur la question suivante : l’évaluation est-elle vraiment un outil de placement? Dans ce débat, certains avancent que si une entreprise est perturbatrice ou novatrice, les mesures financières n’ont aucune importance, car on ne peut rien utiliser comme base d’évaluation; l’évaluation ne peut tout simplement pas être faite. À l’inverse, si l’entreprise présente un marché potentiel important, un taux de croissance élevé, un plan permettant de générer des marges supérieures et un avantage concurrentiel, aucune évaluation n’est trop élevée pour vous empêcher d’investir dans ces qualités attrayantes.

Les concepts de « valeur » et de « croissance » sont souvent vulgarisés de la manière suivante : les actions de valeur ont des ratios cours/valeur comptable ou cours/bénéfice faibles, ou leur cours est inférieur à leur valeur liquidative. Les actions de croissance, quant à elles, affichent une croissance bien supérieure à celle du marché global, et un potentiel de croissance disproportionnée à long terme (même si ces entreprises semblent dispendieuses selon les mesures de valeur traditionnelles). Je dirais que l’ensemble du débat à savoir s’il est préférable de détenir des actions de croissance ou des actions de valeur n’a pas réellement lieu d’être. Plus important encore, cette question n’a pas (et ne devrait pas avoir) d’incidence importante sur notre philosophie de placement. En tant qu’investisseurs avec une approche ascendante, le fait de choisir entre la croissance et la valeur n’a pas beaucoup de sens.

Premièrement, pourquoi devriez-vous choisir une seule catégorie? Personne ne vous force à choisir. Pourquoi voudriez-vous jouer à un jeu avec une main liée dans le dos? Pourquoi ne pas acheter des actions de la ou les meilleures entreprises, peu importe leur classification, à un prix inférieur à leur valeur réelle? Deuxièmement, la distinction entre la croissance et la valeur n’est qu’un concept flou et créé de toute pièce. Nous sommes d’accord avec la déclaration de Warren Buffett que la croissance et la valeur sont « intimement liées ». Toutefois, une notion est très répandue dans le marché selon laquelle ces philosophies de placement sont contraires. Cette distinction n’est pas très logique lorsque votre philosophie de placement s’appuie sur les caractéristiques fondamentales et l’évaluation intrinsèque. Laissez-moi vous expliquer pourquoi.

GRIMPERIEZ-VOUS LE K2 EN ESCALADE LIBRE?

Le processus de placement est un peu comme essayer de grimper une paroi rocheuse abrupte. Le grimpeur a tout intérêt à installer des points d’ancrage le long du parcours pour assurer sa sécurité. Après avoir martelé et fixé des ancrages dans la paroi rocheuse, le grimpeur s’y attache, poursuit son ascension et installe de nouveaux points d’ancrage plus haut. Ces points d’ancrage requièrent beaucoup de temps et d’effort à installer, mais ils le retiennent en cas de chute. Lorsqu’on investit, ces points d’ancrage correspondent à la valeur intrinsèque de l’entreprise. Nous avons le sentiment d’investir en sécurité lorsque le prix de l’action est inférieur à cet « ancrage », c’est-à-dire la valeur intrinsèque. Nous sommes encore plus confiants lorsque nous prévoyons que cet ancrage connaîtra une hausse dans l’avenir. Prenons l’exemple d’une entreprise qui réussit le lancement d’un nouveau produit ou développe un nouveau secteur d’activité, ce qui rehausse sa valeur intrinsèque. Cela correspond au grimpeur qui poursuit son ascension et dépasse son point d’ancrage pour en poser un nouveau plus haut. Le grimpeur a maintenant une position renforcée pour poursuivre sa montée.

En somme, ignorer complètement l’évaluation dans le processus de placement revient à escalader une paroi rocheuse sans avoir de harnais de sécurité, de corde, de mousquetons, ni de points d’ancrage. Bien sûr, le grimpeur qui pratique l’escalade libre peut grimper plus vite, et rien ne peut limiter sa progression ni sa vitesse d’ascension, mais s’il glisse, il peut tomber de très haut et très rapidement. Sans une évaluation solide pour s’ancrer, on peut courir à notre perte assez facilement. Dans le monde des placements, cela représente une dépréciation permanente du capital. Au mieux, la philosophie selon laquelle l’évaluation n’a aucune importance à long terme est tout simplement imprudente; au pire, elle peut être fatale.

CELA DIT, POURQUOI L’ÉVALUATION EST-ELLE IMPORTANTE?

Chez Burgundy, nous nous considérons comme des investisseurs axés sur la qualité et la valeur, et mettons l’accent sur l’analyse ascendante et la valeur fondamentale. En d’autres mots, nous voulons acheter des actions d’entreprises rentables à un prix inférieur à leur valeur intrinsèque. L’évaluation est un outil de notre cadre analytique. Les investisseurs ont besoin de déterminer le potentiel d’une entreprise à générer des bénéfices afin de se protéger contre les placements et marchés irrationnels. Si les actions d’une entreprise se négocient à un cours plus élevé que celui découlant des prévisions les plus optimistes, on court la plupart du temps à la catastrophe. Bien que nous soyons d’accord sur le fait que la qualité de l’entreprise est plus importante que l’évaluation et que le rythme des perturbations est plus rapide que jamais, l’évaluation garde son importance.

La composante mathématique pure permettant de calculer la valeur intrinsèque d’une entreprise est assez simple. Un investisseur estime les flux de trésorerie futurs d’une entreprise et les ramène à leur valeur actuelle, ce qui permet d’obtenir la valeur actualisée nette, ou la valeur intrinsèque, de l’entreprise en question. Toutefois, une quantité de travail énorme est requise pour effectuer ces prévisions, notamment pour évaluer la qualité de l’entreprise, juger les avantages concurrentiels, accorder sa confiance à l’équipe de gestion et comprendre les occasions de réinvestissement. Ultimement, nous utilisons les flux monétaires prévus pour nous aider à déterminer la valeur de l’entreprise. Il est donc sensé que le taux de croissance de ces flux de trésorerie (positif ou négatif) ait une incidence sur la valeur intrinsèque. Par conséquent, la croissance est un intrant dans la détermination de la valeur intrinsèque d’une entreprise, et nous voulons acheter ses actions en bénéficiant d’un escompte par rapport à leur valeur intrinsèque.

Il n’est pas logique d’acheter les actions d’une entreprise simplement parce qu’elles se négocient à bas prix, tout comme il n’est pas logique d’acheter les actions d’une entreprise simplement parce qu’elle connaît une croissance rapide. Ces caractéristiques n’ont absolument rien à voir avec la valeur réelle de l’entreprise sur le plan intrinsèque. Selon nous, l’évaluation est importante. Si une entreprise passe notre filtre de qualité, se retrouve dans notre équipe de rêve et se négocie à escompte par rapport à sa valeur intrinsèque, cela signifie qu’il est temps d’acheter les actions de cette entreprise.

COMMENT ABORDONS-NOUS LA VALEUR?

Les investisseurs doivent se rendre à l’évidence que certaines entreprises de valeur sont surévaluées, même si elles sont statistiquement à bas prix, car leur position concurrentielle se détériore à un rythme plus rapide que les gens le croient. Autrement dit, leur valeur intrinsèque diminue au fil du temps. Ces entreprises sont communément appelées des « pièges de valeur » ou « cubes de glace fondants ». Il est aussi important de réaliser que certaines entreprises dites croissance sont surévaluées, car les suppositions sous-jacentes concernant la croissance, la rentabilité future ou les occasions de réinvestissement sont simplement trop agressives et ne laissent aucune marge de sécurité appropriée ni de marge d’erreur. Ces entreprises sont reconnues comme des pièges de croissance, et pour cause (rappelez-vous du risque encouru par le grimpeur libre abordé précédemment).

Au-delà de la période de projections « prévisible » d’une entreprise (habituellement de cinq à dix ans), les investisseurs doivent émettre une hypothèse sur la valeur terminale ou la durée de vie restante de l’entreprise en question. Une surestimation de la valeur terminale d’une entreprise expose les investisseurs à un risque relatif à cette valeur, mais il n’est pas facile de prévoir l’avenir. Les investisseurs doivent faire face à une réalité difficile, soit qu’une partie importante de la valeur d’une entreprise existe au-delà de l’avenir prévisible. En outre, comme nous l’avons vécu en 2020, parfois aucune modélisation financière ne peut prédire ce qu’une année donnée nous apportera.

Burgundy adopte une approche conservatrice par rapport aux hypothèses terminales. Nous utilisons habituellement un taux d’escompte de 8 à 10 % et un taux de croissance terminale d’environ 2 %, ce que nous avons fait de façon constante au cours de nombreux cycles économiques. Nous appliquons ce taux d’escompte parce qu’il tend à représenter les rendements moyens à long terme du marché, et nous souhaitons investir dans des entreprises qui, selon nous, généreront des rendements excédentaires par rapport au marché. Le taux de croissance terminal que nous utilisons reflète un scénario de croissance réelle à peu près nulle. Nous ne modifions pas ces hypothèses en fonction des conditions de marché. L’avenir sera toujours incertain, mais nous croyons que le fait d’appliquer une valeur terminale et un taux d’escompte conservateurs nous procure une certaine protection.

J’apprécie l’apprentissage à partir d’exemples réels du marché. Les exemples ci-dessous illustrent comment peuvent survenir des pièges et comment en tirer des leçons.

ÉTUDE DE CAS No1 : LE PIÈGE DE VALEUR

Le piège de valeur le plus connu de tous est peut-être Berkshire Hathaway. Il n’est pas question ici du conglomérat financier et mastodonte du placement que l’entreprise est devenue, mais bien de la petite usine de textile de la Nouvelle-Angleterre qu’elle était autrefois et qui exigeait beaucoup de capitaux.

Warren Buffett a appelé Berkshire « l’action la plus stupide » qu’il ait jamais achetée. Il a acheté Berkshire parce que l’entreprise était statistiquement abordable et que son prix de vente était bien en dessous de son fonds de roulement. Buffett avait rationalisé son investissement en fonction d’une perspective « mégot de cigare ». Selon lui : « Un mégot de cigare trouvé sur la chaussée duquel il ne reste qu’une seule bouffée ne donnera pas beaucoup de fumée, mais cet achat à rabais transformera la totalité de cette fumée en profit. »2 Cela signifie que cette seule bonne bouffée de Berkshire, de même que son bas prix, a compensé le fait qu’elle était une entreprise pathétique.

Berkshire faisait affaire dans le secteur du textile nord-américain bas de gamme, qui souffrait d’un déclin séculaire, de pressions concurrentielles immenses et d’un chiffre d’affaires en baisse. De plus, le produit vendu par Berkshire n’avait pas vraiment de marque ni d’avantage distinctif, son seul avantage étant son prix. À une époque, Berkshire fermait activement des usines de textile, les liquidait et rachetait des actions dans le but d’augmenter la valeur intrinsèque par action. Simultanément, de nouvelles technologies de textile ont été lancées sur le marché, ce qui a eu comme effet d’augmenter davantage les pressions tarifaires et la concurrence dans le secteur, et de diminuer les rendements marginaux. Berkshire aurait alors été obligée d’investir un capital important simplement pour maintenir sa position économique. Il s’agissait d’une entreprise exigeant beaucoup de capitaux dont les rendements sur le capital investi diminuaient continuellement.

Comme le disait Charlie Munger : « en tant qu’investisseurs, il ne nous resterait que la peau sur les os. » Berkshire est un exemple probant de piège de valeur au moment d’une perturbation technologique importante. Celle-ci a stimulé la concurrence et a mené au modèle d’affaires qui a fondu comme neige au soleil, et ce, encore plus rapidement que ce qu’avait prévu Buffett.

Comme dans tous les aspects de la vie, les pièges de valeur sont faciles à repérer a posteriori. Pour les investisseurs, il est important de se rappeler que si une entreprise n’a pas d’avantages concurrentiels et n’est pas rentable, sa valeur intrinsèque aura de la difficulté à croître au fil du temps. Les investisseurs croient à tort qu’une évaluation statistiquement abordable se traduit par une plus grande marge de sécurité. Ce n’est pas le cas. Peu importe à quel point le cours d’une entreprise se négocie à bas prix comparativement à l’évaluation, on ne peut ignorer la qualité sous-jacente de l’entreprise. En ignorant la qualité et en vous concentrant sur l’évaluation, vous ne vous rendrez pas compte de la vitesse à laquelle l’environnement concurrentiel peut changer autour de vous. Au bout du compte, vous pourriez détenir un actif avec une valeur intrinsèque qui se déprécie (et voilà le piège!).

Nous savons aujourd’hui que Berkshire est devenue une société de placement très intéressante. Pourquoi? Parce que l’entreprise était dirigée par Warren Buffett et Charlie Munger, qui sont peut-être les deux dirigeants les plus doués en matière de répartition de capitaux de l’histoire, qui ont investi hors de son activité principale en déclin. Berkshire était statistiquement abordable lorsque Buffett l’a achetée, mais en raison des pressions concurrentielles et des caractéristiques fondamentales en déclin, elle était quand même surévaluée à long terme. Comme l’a dit Buffett : « Le temps est l’ennemi de la mauvaise entreprise. »

ÉTUDE DE CAS No2 : LE PIÈGE DE LA CROISSANCE

À la fin des années 1990 et au début des années 2000, au plus fort de la dernière bulle technologique, Cisco Systems était une pionnière dans les solutions réseau de bout en bout pour unifier l’infrastructure de données des réseaux informatiques. À l’époque, Cisco a révolutionné le domaine en créant un environnement où tous les ordinateurs d’un même réseau pouvaient communiquer entre eux, et ce, peu importe l’emplacement ou le langage informatique. Cisco a contribué à l’économie de l’Internet et a permis aux entreprises de tirer parti de ressources puissantes. L’entreprise était à la fine pointe dans un marché potentiel total énorme, ce qui a suscité l’enthousiasme des investisseurs. Cisco a tiré profit du fait qu’elle était la première à jouer son coup, ce qui lui a permis de dominer le marché. En 1999, elle fournissait plus de 80 % des routeurs utilisés par les sociétés pour acheminer des communications sur les réseaux d’entreprise.

Cisco profitait aussi d’économies d’échelle, ce qui lui permettait d’avoir les meilleures marges de l’industrie et des rendements élevés sur le capital investi. Elle tirait également avantage d’une clientèle relativement captive en raison des coûts de transition très élevés. À l’époque, les routeurs de Cisco n’étaient pas compatibles avec ceux des concurrents sur un même réseau. Par conséquent, les clients existants de Cisco continuaient d’acheter exclusivement les routeurs Cisco. Autrement, ces clients auraient été obligés de remplacer la totalité de leur réseau, une initiative de grande envergure et dispendieuse qui n’en valait pas la peine, peu importe les économies engendrées par la transition vers un concurrent à bas prix.

Ces avantages concurrentiels, combinés au marché potentiel inimaginable de l’Internet, ont créé beaucoup d’enthousiasme parmi les investisseurs. Dans la lettre aux actionnaires de l’an 2000, le chef de la direction de Cisco décrivait l’avenir de cet environnement : « Au cours des deux prochaines décennies, l’économie de l’Internet apportera des changements encore plus importants à notre façon de travailler, de vivre, de jouer et d’apprendre que ceux dont nous avons été témoins au cours des 200 dernières années de la révolution industrielle. » Les investisseurs se targuaient de faire partie de cette nouvelle avancée technologique, et avec le recul, plusieurs de ces prédictions étaient justes. Les actions liées à Internet, autant les vraies sociétés comme Cisco que les fameuses sociétés « point-com », qui en fait n’étaient pas du tout des entreprises, ont grimpé jusqu’à des sommets historiques.

En outre, Cisco avait un modèle d’affaire solide et des rendements financiers permettant de justifier le cours sans cesse en hausse de ses actions. Mise à part la folie de la bulle Internet, il est facile de comprendre pourquoi les investisseurs étaient aussi enthousiastes au sujet de Cisco à l’époque. Entre 1989 et 1999, l’entreprise a affiché un taux de croissance annuel composé des revenus de plus de 83 % et un taux composé des bénéfices ajustés de plus de 85 %.

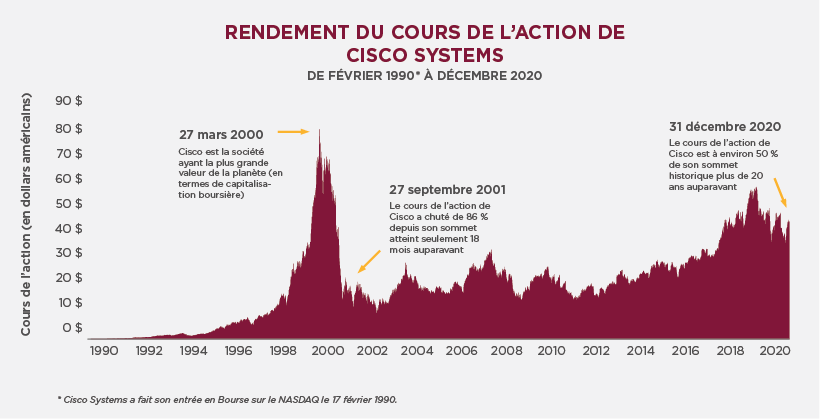

Son rendement financier incroyable a mené à un rendement annualisé du cours de l’action de 98 % à partir de son premier appel public à l’épargne (PAPE) en 1990 jusqu’à ses sommets en mars 2000. En fait, en mars 2000, aucun des 37 analystes qui suivaient Cisco n’émettait une recommandation inférieure à « achat » ou à « forte recommandation d’achat » pour le titre. Pendant tout ce temps, Cisco affichait un ratio cours/bénéfice ajusté d’environ 130 fois les bénéfices prévus. Le 27 mars 2000, Cisco est devenu la société ayant la plus grande valeur de la planète, en termes de capitalisation boursière. Sa valeur nette réelle s’élevait à 569 milliards de dollars. Puis s’est produit l’éclatement de la bulle des technologies : du 27 mars 2000 au 27 septembre 2001, le cours de l’action de Cisco a chuté de 86 %.

Au cours des 20 ans qui ont suivi la bulle technologique, le cours de l’action de Cisco, ajusté en fonction du fractionnement d’actions, est revenu tout au plus à environ 70 % de son sommet pendant la bulle. Son action se négocie actuellement à environ 50 % du sommet historique de son cours, à un ratio cours/bénéfice ajusté prévu d’environ 11,5 fois (il était autour de 130 fois à son sommet).

Que s’est-il donc passé? Comment se fait-il qu’un si grand nombre de personnes aient eu tort à propos de l’action de Cisco? Nous savons qu’Internet a continué de révolutionner le monde, à favoriser l’innovation et à créer des modèles d’affaires que peu de gens croyaient possibles à l’époque. Donc, l’économie de l’Internet s’est bel et bien enflammée, là n’est pas la question. Est-ce que Cisco est soudainement devenue une société épouvantable? En fait, de 2000 à 2020, Cisco a connu une croissance de ses revenus à un taux annuel composé de près de 5 % et du bénéfice ajusté par action à un taux approximatif de 8,8 % annuellement. Il s’agit d’un bilan à long terme impressionnant pour n’importe quelle entreprise. Donc, la question demeure : que s’est-il passé?

La réponse réside dans les prévisions de croissance que les investisseurs ont établies pour l’entreprise et l’évaluation qu’ils étaient prêts à payer pour cette croissance. Howard Marks a fait cette citation célèbre : « On ne peut pas faire la distinction entre être trop en avance sur son temps et avoir tort. » Cela résume très bien le parcours de Cisco. Cela peut sembler élémentaire, mais le cours actuel des actions reflète les attentes futures. Dans le cas de Cisco, les attentes que les investisseurs avaient concernant la croissance de l’entreprise étaient simplement trop grandes et trop précoces par rapport à l’évolution d’Internet et de ses capacités. Selon un point de vue ascendant des affaires de Cisco, on peut remarquer que l’entreprise tirait profit de niveaux de ventes artificiellement élevés dans des entreprises financées par du capital de risque.

À terme, lorsque ces entreprises ont déclaré faillite et ont été liquidées, elles ont inondé le marché de produits Cisco usagés à bas prix. De plus, les marchés lucratifs attirent la concurrence. Cisco a levé le pied de l’accélérateur et a ouvert la porte à des concurrents qui ont innové et proposé un produit supérieur sur le marché, ce qui a leur a permis de s’emparer graduellement des parts de marché de Cisco. Enfin, les ventes de produits de réseautique ne sont pas récurrentes. Une fois que les clients possèdent le produit, ils n’ont pas besoin de faire d’achats supplémentaires (à moins d’accroître leurs activités ou que la technologie se déprécie). Par conséquent, Cisco a commencé à cibler des clients ayant une infrastructure de communication plus imposante. Or, les avantages concurrentiels de l’entreprise y étaient amoindris face à une concurrence féroce.

Lorsque l’euphorie a pris fin et que les caractéristiques fondamentales ont commencé à montrer des signes de faiblesse, les investisseurs étaient beaucoup moins enclins à payer un multiple aussi élevé pour des estimations de croissance très élevées. Cela a eu pour effet d’entraîner la chute du cours de l’action. Au bout du compte, l’évaluation est importante.À terme, lorsque ces entreprises ont déclaré faillite et ont été liquidées, elles ont inondé le marché de produits Cisco usagés à bas prix. De plus, les marchés lucratifs attirent la concurrence. Cisco a levé le pied de l’accélérateur et a ouvert la porte à des concurrents qui ont innové et proposé un produit supérieur sur le marché, ce qui a leur a permis de s’emparer graduellement des parts de marché de Cisco. Enfin, les ventes de produits de réseautique ne sont pas récurrentes. Une fois que les clients possèdent le produit, ils n’ont pas besoin de faire d’achats supplémentaires (à moins d’accroître leurs activités ou que la technologie se déprécie). Par conséquent, Cisco a commencé à cibler des clients ayant une infrastructure de communication plus imposante. Or, les avantages concurrentiels de l’entreprise y étaient amoindris face à une concurrence féroce.

INVESTIR SUR L’ENSEMBLE DU SPECTRE

Même s’il est vrai que le débat « titres de croissance contre titres de valeur » peut soulever bien des passions au cours d’un cycle de nouvelles de 24 h où des commentateurs s’emballent et défendent des idées contraires, donnant tout son sens à l’expression « jouer à la bourse », il demeure qu’il s’agit d’une version simplifiée à outrance d’une conversation beaucoup plus nuancée. Chez Burgundy, nous préférons investir dans des entreprises sur l’ensemble du spectre croissance-valeur. Si nous jugeons que la croissance est soutenable, prévisible et sous-évaluée, nous serons plus que prêts à payer pour en profiter. Nous tirerons toutefois une aussi grande satisfaction à détenir des actions de valeur si elles sont émises par des sociétés aux caractéristiques fondamentales solides, qui présentent des avantages concurrentiels réels qui sont ignorés par le marché.

Nous ne cherchons pas à savoir si les entreprises sont considérées comme des placements traditionnels axés sur la valeur ou des placements axés sur la croissance, ou comme un entre-deux. Tant les actions de croissance que de valeur comportent un risque lié à la valeur terminale. Du côté des actions de croissance, il est important de se rappeler qu’elles ne connaîtront pas une progression éternelle. En ce qui concerne les actions de valeur, rien ne garantit que la performance des 10 dernières années d’une entreprise sera la même pour les 10 années à venir. Ainsi, des flux de trésorerie croissants peuvent représenter une marge de sécurité tout aussi valable que des flux de trésorerie stables.

Une telle approche nous demande de continuellement tendre vers un équilibre et de garder l’esprit ouvert. Nous ne choisirons pas une évaluation attrayante au détriment d’une entreprise de qualité, de même que nous ne ferons pas fi des cours simplement pour une question de qualité ou de croissance. Nous tenons compte de tous ces risques simultanément et croyons que cette stratégie nous aide à éviter les pièges de valeur ou de croissance potentiels. Chez Burgundy, nous avons toutefois tendance à investir dans des titres de qualité. Nous voulons détenir les actions des meilleures entreprises dans le monde, et nous sommes beaucoup plus enclins à payer un juste prix pour une entreprise phénoménale qu’un excellent prix pour une entreprise médiocre.

IL N’Y A AUCUN SOMMET

Chez Burgundy, nous investissons dans une optique à long terme, ce qui nous permet de voir les choses avec beaucoup plus de perspective. En évaluant nos placements sur un horizon étendu, nous pouvons ignorer l’opinion des médias et nous concentrer sur les meilleurs indicateurs de succès à long terme, soit la qualité des entreprises et les avantages concurrentiels. Au bout du compte, nous cherchons à obtenir les meilleurs rendements possible pour nos clients en effectuant des placements à un prix raisonnable, en misant continuellement sur des entreprises de qualité, qui nous donnent de bonnes raisons de croire qu’elles devanceront considérablement le marché au fil du temps et en profitant des rendements composés.

L’expérience de Buffett avec Berkshire nous a montré comment éviter les entreprises à des prix bien en deçà de leur valeur intrinsèque, qui ne se retrouveraient jamais dans la liste des meilleurs placements de Burgundy. Ce que nous avons vu durant la bulle technologique avec Cisco nous a démontré que les estimations de valeur sont importantes, peu importe la qualité élevée d’un modèle d’affaires ou la vitesse de croissance d’une entreprise.

La morale de cette histoire est que l’évaluation est importante, tout particulièrement à long terme. Lorsque des titres sont évalués en fonction d’une exécution parfaite de plans optimistes, ou en fonction d’estimations beaucoup trop élevées, les investisseurs doivent faire preuve de prudence et de discipline. À l’instar du harnais de sécurité qui n’est pas qu’un article parmi tant d’autres, mais qui peut littéralement sauver des vies, il faut accorder une importance capitale à la valeur intrinsèque qui n’est pas un facteur parmi tant d’autres. Ces points d’ancrage nous aident tout au long du parcours puisque nous voulons acheter des actions d’entreprises de haute qualité lorsqu’elles sont à rabais. Le monde des placements n’est pas une course jusqu’au sommet de la montagne, car en réalité il n’y a pas de sommet. Il s’agit d’une ascension ardue et continuelle qui requiert, selon nous, des points d’ancrage sous forme de valeur intrinsèque. En fin de compte, l’objectif est de nous imposer le défi de continuer l’ascension.

1. Marks, Howard (2021) « Something of Value. »

2. Les entreprises incluses dans notre équipe de rêve comportent des caractéristiques commerciales, financières et de gestion que nous jugeons de haute qualité, mais dont le cours actuel n’offre pas une marge de sécurité suffisante pour justifier leur achat dans l’immédiat. Burgundy surveille donc ces entreprises dans l’attente d’un escompte de leur prix d’achat par rapport à leur valeur intrinsèque.

La présente communication est présentée à titre illustratif et aux fins de discussion seulement, et ne constitue pas une offre de placement selon l’une ou l’autre des stratégies d’investissement présentées par Burgundy. Elle ne constitue pas des conseils de placement ni ne tient compte des objectifs, des contraintes et des besoins financiers qui vous sont propres. Elle ne vise aucunement à vous inciter à synchroniser le marché d’une façon ou d’une autre ni à prendre de décisions de placement fondées sur son contenu. Certains titres peuvent être utilisés comme exemples pour illustrer la philosophie de placement de Burgundy. Les portefeuilles Burgundy peuvent détenir ou non ces titres pendant toute la période indiquée dans les exemples. Les investisseurs doivent noter que leurs placements ne sont pas garantis, que leurs valeurs fluctuent fréquemment et que les rendements passés peuvent ne pas se reproduire. Les renseignements contenus dans la présente communication représentent l’opinion de Gestion d’actifs Burgundy Ltée ou de ses employés à la date de publication et peuvent changer sans préavis. Les placements sur des marchés étrangers peuvent comporter certains risques liés aux taux d’intérêt, aux taux de change et aux conditions économiques et politiques. De temps à autre, les marchés pourraient faire l’objet d’une grande volatilité ou connaître des irrégularités, ce qui entraîne des rendements différents des résultats historiques. Veuillez consulter la section Mention juridique du site Web de Burgundy pour obtenir de plus amples renseignements.

Le matériel provenant de tiers qui est mentionné ou mis en lien dans la présente communication n’est pas nécessairement approuvé par Burgundy et est entièrement indépendant de Burgundy. Burgundy n’est pas responsable du contenu de tiers qui est mis en lien dans la présente communication ni de toute conséquence découlant d’une interaction avec un tel contenu. Tout matériel tiers mentionné ou mis en lien dans la présente communication est fourni à titre informatif et contextuel seulement.